銀行カードローンは総量規制の影響を受けずお金を借りることが可能です。

改正貸金業法の例外貸付に当てはまるローンも、銀行カードローン同様に総量規制をオーバーしても借り入れできる可能性があります。

総量規制の対象となる消費者金融のカードローンは、年収の3分の1以下なら即日融資も可能です。

複数の借り入れがあり総量規制をオーバーしそうな人は、銀行カードローンやおまとめローンで借入を一本化するのがおすすめ。

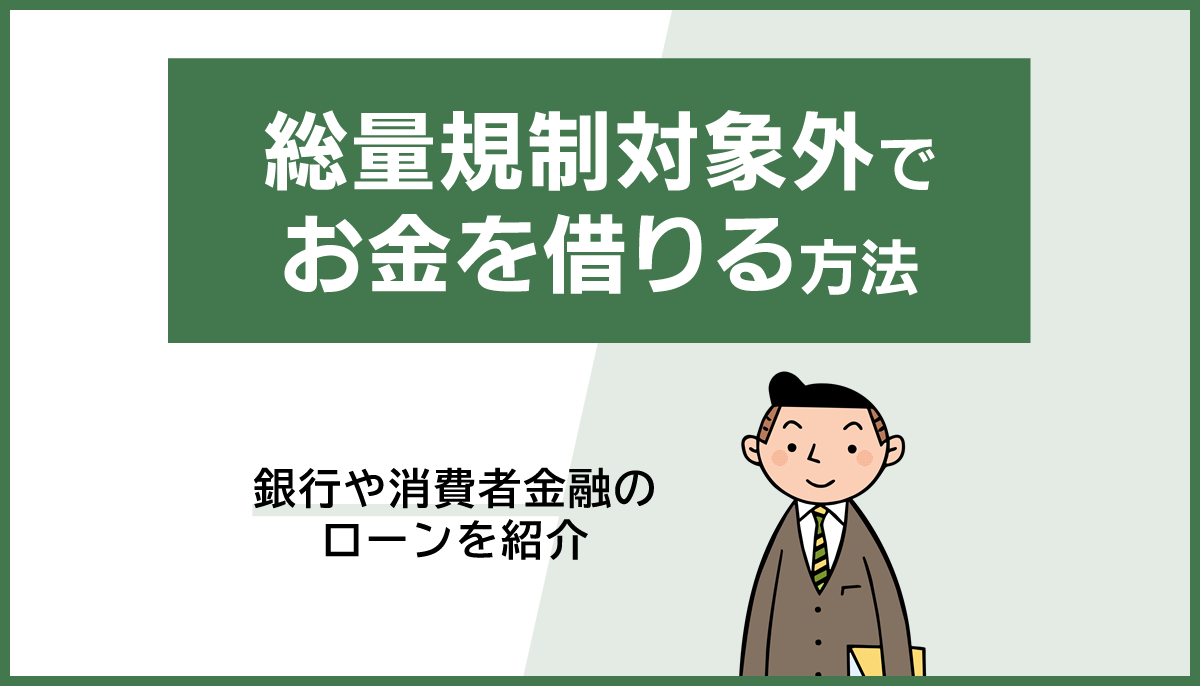

また、一般的に年収の3分の1を超える住宅ローンなどの借入額が大きくなるローンは、日常生活の資金循環を阻害しないよう総量規制の対象外とされています。

総量規制対象外の融資となる3つの貸付方法

総量規制には「法律上の対象外貸付」「例外貸付」「除外貸付」の対象外となる3つの取引があります。3つのいずれかに該当する融資であれば、年収の3分の1を超える借り入れができます。

そもそも総量規制は借り過ぎを抑制する「多重債務者救済」「債務者保護」の観点からできた規制です。

そのため債務者にとって一方的に有利になる借り入れであれば、原則として総量規制に抵触しません。

総量規制オーバーでも借り入れできるローンは以下のとおり。

| 貸付 | 借り入れ例 | 特徴 |

|---|---|---|

| 法律上の対象外貸付 | 銀行ローン 信用金庫ローン 信用組合ローン 労働金庫ローン JAバンク、マリンバンクローン 質屋からの借り入れ 生命保険の契約者貸付 小規模企業共済の契約者貸付 クレジットカードのリボ払い | 貸金業法の規制がおよばない貸付 |

| 例外貸付 | 借り換え専用ローン、おまとめローン 緊急で必要な医療費支払い 配偶者貸付 個人事業主の事業資金 銀行貸付のつなぎ資金 | 債務者の利益保護に支障を生ずることがない貸付(債務者に不利益が無い貸付) ※総量規制対象外だが借入残高として算入される。 |

| 除外貸付 | 住宅ローン マイカーローン 不動産担保ローン 高額医療費ローン 有価証券担保ローン 売却予定不動産の売却代金により返済される貸付 | 多重債務者を防ぐ目的にそぐわない貸付 ※総量規制対象外で借入残高としても算入されない。 |

結論からいうと、総量規制対象外でお金を借りるなら「法律上の対象外貸付」に該当するカードローンがおすすめです。

「例外貸付」と「除外貸付」は使い道が決まっているため、商品の購入など目的を達成するための分割払いといえるでしょう。

銀行カードローンは貸金業法に規制されない「法律上の対象外貸付」

総量規制は消費者金融などの貸金業者に対する規制のため、銀行法や信用金庫法で規制される銀行や信用金庫の融資は対象外です。

同じく労働金庫は労働金庫法、信用組合は信用組合法が適用されるため、貸金業法の総量規制という考えはありません。

自主的に総量規制を取り入れている銀行もありますが、年収の3分の1を超える貸付をしても罰則規定があるわけではありません。

事実、多くの銀行が総量規制を超えた貸付を行っています。高額の借入限度額を希望する人は、銀行カードローンを検討すると良いでしょう。

おまとめローンは債務者に一方的に有利となる「例外貸付」

例外貸付は債務者に不利益が生じない貸付で、おまとめローンが代表例です。

その他にも「緊急時の高額な費用の貸付」や「配偶者貸付」「個人事業主向け貸付」なども「例外貸付」に該当します。

例外貸付の種類と詳細

- おまとめローン:借り入れの一本化で返済負担を軽減する

- 緊急の医療費:本人/本人と同居する家族が対象

- 緊急時の高額な資金の貸付:返済期間3か月以内で10万円以内を融資可能

- 配偶者貸付:配偶者と合わせて年収の3分の1の貸付が可能

- 個人事業主に対する貸付

- 新規事業を展開する個人事業主に対する貸付

- つなぎ資金:金融機関から貸付が行われるまでの期間の融資

「例外貸付」には「借り換えローン」もありますが「おまとめローン」との違いは以下のとおりです。

| ローン名 | 内容 |

|---|---|

| 借り換えローン | ある会社で借りたローンを、別の会社のローンで返済すること 「借り換え専用商品」として利用し、他社のローンを返済すること |

| おまとめローン | 「おまとめ専用商品」を利用して、複数他社のローンを1つにまとめて返済すること |

例外貸付は申込者の経済状況を改善させる目的もあるため、おまとめローンによって「顧客が一方的に有利になる借り換えとなる」「借入残高を段階的に減少させる借り換え」を実現する必要があります。

顧客が一方的に有利となる借り換えとは、借り入れ金利が下がる、毎月の返済金額が軽減され負担が減少する借り換えです。

おまとめローンで借り入れが一本化され、1社への借入残高が増えると利息制限法により金利が下がります。

| 借入残高 | 上限金利 |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

借入残高を段階的に減少させるための借換えとは、返済専用ローンとして貸付することです。

限度額の範囲内で借り入れと返済ができるカードローンでは、制度上借入残高を減らすることはできないため該当しません。

例外貸付には「配偶者貸付」も該当します。

本来、収入がない専業主婦(夫)は契約者となってお金を借りることはできません。

しかし、配偶者貸付を利用すれば、収入のある配偶者がいる場合に限り、配偶者の年収の1/3まで借り入れできます。

配偶者貸付は夫(妻)の同意が必要になるため、家族へバレずに借り入れしたい人には不向きです。

住宅ローンやマイカーローンは「除外貸付」

除外貸付は、一般的に借入額が大きくなるローンや総量規制の対象としてなじまないと判断されるローン、総量規制によって資金循環が阻害されると判断されるローンが該当します。

例えば住宅ローンやマイカーローン、有価証券や不動産を担保としてローンなどは除外貸付に該当します。

除外貸付としてみなされるのは以下のようなローンです。

- 不動産購入のための貸付け(いわゆる住宅ローン)

- 自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

- 高額療養費の貸付け

- 有価証券を担保とする貸付け

- 不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

- 売却予定不動産の売却代金により返済される貸付け

除外貸付は総量規制の対象外で、利用残高も借入残高として算入されません。

ですので、銀行や消費者金融のカードローン残高は、以下のローン審査に無関係です。

住宅購入や修繕に利用する住宅ローン

自宅の購入などに利用する住宅ローンでは、一般的に借入金額が1,000万円を超えます。

総量規制取引であれば、1,000万円借り入れするために年収が3,000万円なければいけないので現実的ではありません。

車の購入に利用する自動車ローン

住宅ローンと同様に自動車に関しても除外貸付とされています。

ただし、貸金業法上の除外貸付とするためには、購入した自動車を担保にする必要があります。

所有権が貸金業者、利用者が債務者となりますが自動車の利用に関して問題はありません。ディーラーローンなどは、この除外貸付を利用して貸し付けを行います。

高額医療費に対する貸付

高額医療に対応する貸付は除外貸付です。貸金業者のメディカルローンなどはこの除外貸付を利用しています。

緊急で必要な医療費についても「例外貸付」に該当します。

有価証券や不動産を担保とする貸付

有価証券や不動産担保融資は、原則として担保価値の9割程度が上限の融資となるため、支払いが滞っても担保を売却することで借金が残る可能性は少ないです。

そのため、総量規制の除外貸付として融資が行われています。

総量規制対象外の銀行カードローン

銀行カードローンであれば、総量規制対象外の借り入れができます。

では、どんな銀行カードローンがあるのか?知名度の高いメガバンクやネットバンクを中心に、各カードローンの特徴を表にまとめてみました。

下記の銀行カードローンであれば申し込みから契約までWebで完結できるだけでなく、「金利の低さ」に加え、「銀行から借りる安心感」などから利用者が多い銀行カードローンです。

大手銀行カードローン一覧

| カードローン名 | 利用限度額 | 実質年率 | 口座不要 | Web完結 | 融資時間 |

|---|---|---|---|---|---|

| 三菱UFJ銀行バンクイック | 10万~500万円 | 年1.8~年14.6% | ◯ | ◯※ | 翌日 |

| みずほ銀行カードローン | 10万~800万円 | 年2.0~14.0% | ◯ | ◯ | 翌日 |

| 三井住友銀行カードローン | 10万~800万円 | 年1.5~14.5% | ◯ | ◯ | 翌日 |

| りそな銀行カードローン | 10万~800万円 | 年3.5~13.5% | ◯ | ◯ | 翌日 |

| 楽天銀行スーパーローン | 10万~800万円 | 年1.9~14.5% | ◯ | ◯ | 翌日 |

総量規制対象外のカードローンの中で銀行カードローンを利用したい場合は、Webから手続きが可能な以下の2社がおすすめです。

- 楽天銀行スーパーローン

- 三井住友銀行カードローン

楽天銀行はネット銀行、都市銀行でメガバンクの1つである三井住友銀行もSMBCダイレクトといったインターネットバンキングが利用できるため、いずれもWEBから銀行口座なしで申し込みが可能です。

契約後はローン専用カードを利用することで、コンビニATMで24時間365日借り入れできる手軽さもあります。

振込融資を主に考えている人でローン専用カードが不要な人であれば、三井住友銀行カードローンはカードレスで契約が可能です。

では、楽天銀行スーパーローンと三井住友銀行カードローンの特徴と審査について、調査した結果から解説していきます。

楽天銀行スーパーローンは新規入会で楽天ポイントが1,000ポイント付与される

楽天銀行スーパーローンはWeb上で手続きが完結するだけでなく、新規入会時に楽天ポイント口座に登録と申請することで、楽天ポイントが1000ポイント付与される銀行カードローンです。

消費者金融のカードローンは金利が年3.0~18.0%程度であるのに対して、楽天スーパーローンの金利は年1.9~14.5%と銀行ならではの条件で借り入れできます。

楽天銀行スーパーローンは楽天銀行口座や楽天会員の人であれば、利便性も高く審査も優遇されるカードローンです。

楽天銀行スーパーローンの審査時間は最短で翌日、1週間程度かかる場合もあります。

Q.楽天銀行スーパーローン(カードローン・ローン)の審査時間はどのくらいかかりますか?

引用元:審査について - 楽天銀行公式サイト

A.できるだけ速やかな審査、回答に努めておりますが、土、日、祝日が間に入る場合やお申し込みの状況等により、審査時間を数日間頂戴する場合もございます。

ただし、楽天会員であればランクに応じて審査優遇を受けられる可能性もあると公式ページに記されているので楽天会員でカードローンを利用したいと考えている方は利用を検討してみて下さい。

また、楽天銀行に口座を持っている場合は楽天銀行スーパーローンの審査から融資までかなりスムーズに進みます。

融資は楽天銀行会員専用サイトのメンバーズデスクから申し込むことで365日24時間即時振込も可能です。

| カードローン名 | 楽天銀行スーパーローン |

| 利用対象者 | ・20歳以上62歳以下の人 ・パート・アルバイト・専業主婦(主夫)の方は60歳以下 ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または専業主婦の方 ・楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けられる方 |

| 利用限度額 | 10万~800万円(10万円単位) |

| 実質年率 | 年1.9~14.5% |

| 使途 | 原則自由(事業資金としての利用不可) |

| 返済方式 | 残高スライドリボルビング方式 |

| 遅延損害金 | 19.9% |

三井住友銀行カードローンはキャッシュカードがあれば借入もスムーズ

三井住友銀行カードローンの金利は楽天スーパーローンよりもさらに低い年1.5~14.5%に設定されています。

24時間Web申込を受け付けており、融資まで来店不要のWeb完結で行えます。

公式サイトでは、三井住友銀行カードローンの審査時間については「最短翌日」である旨と「申込や審査が土日の場合は3~5日後」という内容が記されていますが、こちらも内容が曖昧でしたので審査時間について三井住友銀行に問い合わせました。

三井住友銀行カードローンについては基本的に公式サイト以上のことをお伝え出来ないとのことでしたが「平日は審査状況や混み具合にもよりますが最短即日融資も可能な場合があります。

土日祝日は審査を行っていないため最短翌日は土日祝日には不可能です」との回答を得ました。

電話調査の結果、土日祝日以外の平日であれば三井住友銀行カードローンは最短で翌日融資もできる可能性があることが分かりました。

三井住友銀行の普通預金口座を持っている場合は三井住友銀行カードローン申込時の入力項目が少なく済みますし、審査結果の通知があった後はキャッシュカードでいつでも借入可能です。

| カードローン名 | 三井住友銀行カードローン |

| 利用対象者 | ・20歳以上69歳以下 ・原則安定した収入のある人 ・SMBCコンシューマーファイナンス株式会社の保証を受けられる人 |

| 利用限度額 | 10万~800万円(1万円単位) |

| 実質年率 | 年1.5~14.5% |

| 使途 | 原則自由(事業資金としての利用不可) |

| 返済方式 | 残高スライドリボルビング方式 |

| 遅延損害金 | 19.94% |

総量規制対象外のおまとめローン・フリーローン・カードローン

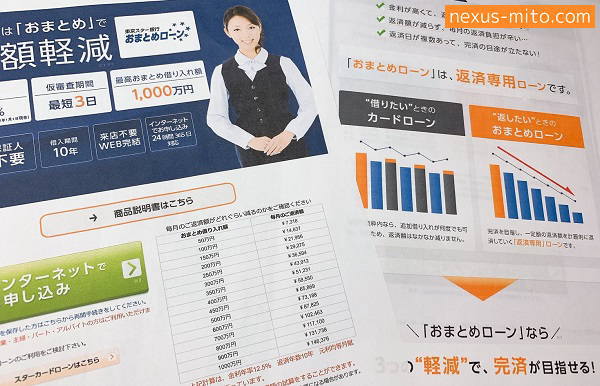

銀行のおまとめローンは3種類あります。

| おまとめ専用 | 借入は一度だけおまとめ以外の用途では使用不可 |

|---|---|

| フリーローン | 借入は一度だけ使途は自由だが、他社の借り換えもOK |

| カードローン | ・利用限度額の範囲内なら何度でも借入可能おまとめローンではないが、使途自由でおまとめローンとして活用も可能 ・銀行によっては公式ページでおまとめローン利用可能な旨が書かれている |

「おまとめ専用商品」はおまとめ以外の用途では使用できませんがフリーローンは「使途は自由で、他社の借り換えも認めている」というローンです。

どちらも1回のみの借り入れで借りた金額を毎月一定金額ずつ返済していく商品です。

カードローンは本来おまとめローンとしては利用しませんが使途自由なのでおまとめローンとして活用できる場合があります。

銀行によっては公式ページや商品説明欄に「おまとめローンとして利用可能」と書いてあります。

東京スター銀行のように商品として「おまとめ専用ローン」を提供している銀行もありますが、りそな銀行のように使途自由のフリーローンの中で他社の借り換えも可能としている場合もあります。

下記表で紹介しているカードローンは公式ページにおまとめローンとして利用可能と公式ページに記載されています。

カードローンは「利用限度額の範囲内なら何度でも借り入れられる」という特徴があるため「他社借り入れをまとめて返済していきたい」というおまとめローンの目的には合っていません。

他社借り換え以外の目的でもお金を借りてしまった場合は返済金額がどんどん大きくなり、おまとめした意味がなくなってしまいます。

カードローンをおまとめローンとして利用する場合は「他社借り換え後に利用限度額に余裕があったとしても、他の借入は行わない」という意思を持つようにしましょう。

Webで全国対応可能「おまとめ専用ローン」「フリーローン」

| 銀行 | 東京スター銀行スターワン 乗り換えローン | りそな銀行 フリーローン | 住信SBIネット銀行 目的フリーローン |

|---|---|---|---|

| 利用対象者 | ・20歳以上64歳以下の方 ・給与所得者で年収200万円以上の方 ・株式会社東京スター・ビジネス・ファイナンスの保証が受けられる方 | ・日本国内在住の方20歳以上65歳以下の方 ・安定し継続した収入のある方 ※学生の・専業主婦(主夫)の方は不可 ・保証会社の保証を受けられる方 | ・20歳以上69歳以下の方 ・安定し継続した収入のある方 ・日本国内在住の方 ・株式会社ジャックスの保証を受けられる方 |

| 利用限度額 | 30万~1,000万円 | 10万~500万円 | 10万~1,000万円 |

| 実質年率 | 年9.8%、12.5%、14.6%のいずれか | 年6.0%・9.0%・12.0%・14.0% | 年3.775~12.0% |

| 使途 | おまとめ対象は金融機関 ※銀行・信用金庫・信用組合・労働金庫 ・農業協同組合・信販会社・カード会社 ・消費者金融会社等)のローン | 健全な消費性資金 ※事業性資金は不可 | 原則自由 ※事業性資金は不可 |

| 返済方式 | 元利均等返済方式 | 元利均等返済方式 | 元利均等返済方式 |

| 遅延損害金 | 14.6% | 14.0% | 14.0% |

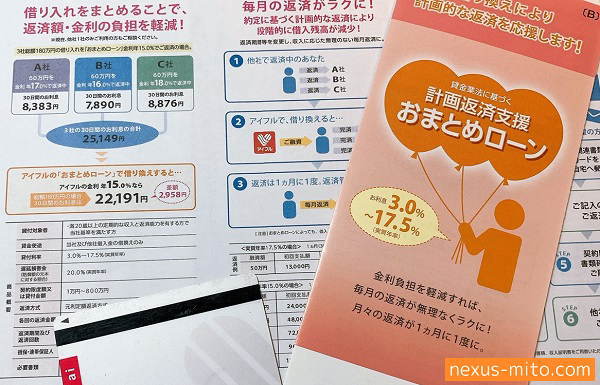

総量規制対象外で借りられる消費者金融の「おまとめローン」

消費者金融の「おまとめローン」も総量規制対象外の「例外貸付」に当てはまります。

消費者金融の「おまとめローン」とは、基本的に消費者金融からの借り入れを1つにまとめる商品を指します。

すでに複数の消費者金融から借り入れをしている場合、おまとめローンを利用することで、金利が下がる、毎月の返済額が軽減できる上に、返済日もまとめることができます。

また、おまとめローンを利用した場合、通常のカードローンのように利用限度額内で何度も借り入れできないため、返済に集中できます。

プロミスのおまとめローンでは消費者金融からの借入がおまとめの対象ですが、アイフルのおまとめローンは消費者金融からの借入だけではなく「銀行系、信販系カードローンからの借入」もおまとめできます。

金利もプロミスよりもアイフルおまとめローンの方が低く設定されているので、おまとめローンで迷っている方はまずアイフルの【おまとめMAX】の利用をおすすめします。

大手消費者金融のおまとめローン

| 消費者金融 | アイフル 【おまとめMAX】 | アイフル 【かりかえMAX】 | プロミス 【おまとめローン】 |

|---|---|---|---|

| 利用限度額 | 1万~800万円 | 1万~800万円 | 1万~300万円 |

| 実質年率 | 年3.0~17.5% | 年3.0~17.5% | 年6.3~17.8% |

| おまとめ対象 | アイフルおよび他社借入金の借換銀行系、信販系、消費者金融系 | 他社借入金の借換銀行系、信販系、消費者金融系 | 消費者金融からの借入 |

| 返済期間(回数) | 最長10年(120回) | 最長10年(120回) | 最長10年(120回) |

| 返済方式 | 元利定額返済方式 | 元利定額返済方式 | 元利定額返済方式 |

| 遅延損害金 | 20.0% | 20.0% | 20.0% |

審査が不安な人は中小消費者金融のおまとめローンがおすすめ

大手消費者金融は、保有している顧客のビッグデータを活用したスコアリングと、個人信用情報を用いて審査時間の短縮に注力しています。

そのため、完済して借り入れがない人でも、金融事故を起こしていたことが個人信用情報で分かると審査に通りません。

中小消費者金融はスコアリングや個人信用情報も確認しますが、申込者の現状や資金が必要になった理由を重視し独自の基準で審査を行っています。

審査そのものが柔軟に行われることから、中小消費者金融は審査が甘いといわれています。

とはいえ審査が甘くても、審査が無いわけではありません。

「審査なし」「極甘審査」「ブラックOK」などの甘い言葉で申し込みを誘っている場合、闇金の可能性が極めて高いといえます。

中小消費者金融のおまとめローン

| 消費者金融 | 金利 | 限度額 | 特徴 |

|---|---|---|---|

| ダイレクトワン お借り換えローン | 4.9%~18.0% | 300万円 | スルガ銀行グループの消費者金融で安心して利用できる。下限金利4.9%と低金利。Webから24時間365日申し込み可能。 |

| アロー 借換ローン | 15.00%~19.94% | 200万円 | 借入期間は最長15年で返済負担を軽減できる。大手消費者金融などの保証会社もついていないため、柔軟に独自審査してくれる。 |

| 中央リテール おまとめローン | 10.95%~13.00% | 500万円 | おまとめローン専用の中小消費者金融。融資まで最短1日。 |

| AZ株式会社 おまとめローン | 7.0%~18.0% | 200万円 | 毎月1回の返済のほか、余裕があれば追加で返済できる。専門のスタッフが返済計画を見直し、最適な返済プランを提案してくれる。 |

| 「いつも」 おまとめローン | 4.8%~18.00% | 500万円 | 借入金額が500万円までと高額。ただし返済回数は60回(5年)までなので計画的な返済が必要。 |

個人事業者なら「ビジネスローン」も活用できる

総量規制対象外の「例外貸付」にあたるビジネスローンでは事業資金として年収の3分の1以上のお金を借りられる可能性があります。

個人事業者の方で「なるべく早く事業資金を借り入れたい」という場合は消費者金融のビジネスローンも活用しましょう。

しかし、アイフルの事業サポートプランのみ審査結果が翌日以降の通知となります。

AGビジネスサポートのビジネスローンは1000万円まで即日融資してくれる可能性もあるため、急ぎで事業資金を工面したい場合は相談してみましょう。

プロミスについては事業資金のみとしての利用だけではなく生計費の利用も可能なので「事業資金と生計費、両方必要!」という方はプロミスのビジネスローンの利用をおすすめします。

大手消費者金融のビジネスローン

| 消費者金融名 | プロミス 【自営業者カードローン】 | アイフル 【事業サポートプラン】 | AGビジネスサポート 【ビジネスローン】 |

|---|---|---|---|

| 使途 | 生計費および事業費 | 事業資金 | 事業資金 |

| 利用限度額 | 1万~300万円 | 1万~500万円 | 50万~1000万円 |

| 実質年率 | 年6.3~17.8% | 年3.0~18.0% | 年3.1~18.0% |

| 融資までの時間 | 最短即日融資も可能 | 最短翌日 | 最短即日融資も可能 |

| 返済期間(回数) | 最長6年9ヶ月(1~80回) | 最長10年(120回) | 最長5年(60回以内) |

| 遅延損害金 | 20.0% | 20.0% | 20.0% |

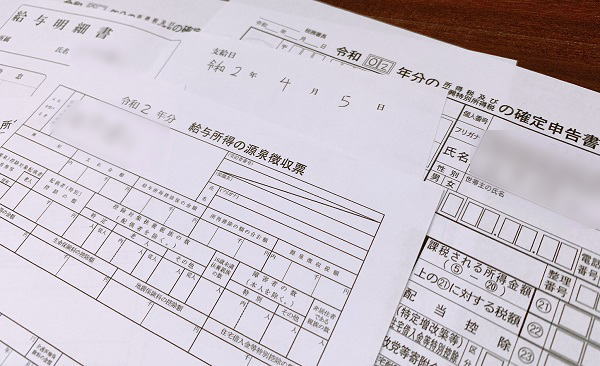

個人事業者が金額上限なく借り入れするには提出書類と返済能力が問われる

金融庁が2010年に発表した「借り手の目線に立った10の方策」によると「個人事業者は事業者として金額上限なく借入可能」の旨が記されています。

個人事業者が金額上限なく借り入れするには、借入計画書または書面の提出が必要です。

借入計画書は100万円以上を借り入れる場合に提出するもので「事業計画」「収支契約」「資金繰り」をA4用紙1枚分のフォーマットをもとに作成します。

100万円以下を借り入れる場合、借入計画書ではなく「事業、収支、資金繰りの状況が確認できる書類」の提出が求められます。

これらを提出した上で審査を受けて「返済能力がある」と判断されると融資を受けられます。

また、個人事業者が教育費や娯楽などの「消費者としての資金使途」の借入を行いたい場合は、事業所得のうち年収と認められる金額の3分の1まで借入可能です。

この場合は年収を算出するために、借入計画書の他に確定申告書など事業所得に関する証明書の提出も必要となります。

消費者金融のおまとめローンやビジネスローンの審査を調査

インターネット上では「消費者金融のおまとめローンやビジネスローンは、銀行系カードローンとは異なり即日融資も可能」と記されることも多いです。

実際のところ総量規制対象外の商品の即日融資は可能なのか、2021年7月2日時点でプロミス・アイフル・AGビジネスサポートの公式サイトを調査して記載が無い場合は電話で問い合わせを行いました。その時得た回答を簡潔に以下にまとめます。

下記の回答から「総量規制対象外のカードローンは消費者金融なら即日融資も可能な場合がある」といえるでしょう。

銀行カードローンは最短でも翌日の融資なので「なるべく早く融資を受けたい」という人は、消費者金融のカードローンをおすすめします。

| 消費者金融名 | おまとめローン即日融資 | ビジネスローン即日融資 |

|---|---|---|

| プロミス | ◯ | 最短翌日 |

| アイフル | 最短翌日 | 最短翌日 |

| AGビジネスサポート | - | ◯ |

各消費者金融の審査時間、対応状況(電話調査)

| 調査した消費者金融 | 調査結果 |

|---|---|

| プロミス | おまとめローン、ビジネスローンともに最短即日融資も可能だが、通常のカードローン審査よりは時間がかかるため、審査結果は翌日になる可能性もある。 |

| アイフル | 公式サイトにも記載している通り、ビジネスローンは最短でも翌日。おまとめローンも基本的に翌日。 審査結果のみ当日中にお伝えし、契約は後日という場合もあるため申込内容によるとしか答えられない。 |

| AGビジネスサポート | 即日審査および融資も可能だが、18時以降や混雑時に申し込んだ場合、審査結果は翌日以降。 |

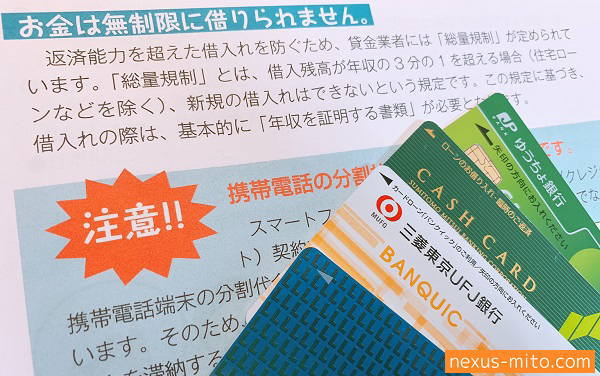

総量規制対象外のカードローンでも収入証明書の提出が必要な場合もある

銀行の総量規制対象外のカードローンでは「1社で50万円以上の借入を行う場合」に収入証明書の提出が必要です。

ちなみに消費者金融の場合、「50万円以上の借り入れを行う場合」「複数社の借入分も合計して、新たに100万円以上の借入を行う場合」に収入証明書の提出が求められます。

自分が申し込むカードローンは収入証明書が必要な借り入れかどうか?申し込む前に確認して必要書類を準備しておきましょう。

メガバンクや代表的なネットバンクなどの銀行カードローンで必要となる書類を以下にまとめました。

銀行カードローンで提出する収入証明書一覧

- 源泉徴収票:直近のもの

- 支払調書:直近のもの

- 給与の支払明細書:直近2ヶ月以上のもの

- 確定申告書:直近のもの

- 青色申告決算書:直近のもの

- 収支内訳書:直近のもの

- 納税通知書:直近のもの

- 納税証明書:直近のもの

- 所得証明書:直近のもの

- 年金証書年金通知書:直近のもの

銀行カードローンに必要な書類

| カードローン名 | 必要となる収入証明書類 |

|---|---|

| 楽天銀行スーパーローン | 50万円以上の借入時、いずれか1点 ・源泉徴収票 ・課税証明書(所得証明書) ※収入・所得額の記載があるもの・給与明細書のいずれかの写し ※自営業の場合、課税証明書のみ |

| 三井住友銀行カードローン | 50万円以上の借入時、いずれか1点 ・源泉徴収票 ・税額通知表所得証明書 ・確定申告書 ・給与明細書 |

| バンクイック | 50万円以上の借入時、いずれか1点 ・源泉徴収票 ・住民税決定通知書 ・納税証明書その1・その2(個人事業者の方) ・確定申告書第1表・第2表 ※追加で書類提出求める場合あり |

| みずほ銀行カードローン | 50万円以上の借入時、いずれか1点 ・源泉徴収票 ・住民税決定通知書または課税証明書 ・納税証明書(その1・その2) |

| りそな銀行カードローン | 50万円以上の借入時、いずれか1点 ※給与所得者の場合 ・住民税決定通知書(最新のもの) ・課税証明書(最新のもの) ※ 自営の人・確定申告をしている人の場合 ・課税証明書(最新のもの) |

銀行カードローンの審査は消費者金融よりも厳しい

総量規制対象外の借り入れができる銀行カードローンですが、銀行独自の審査基準を設けていることや警視庁データベースへの照会を行うため、審査は消費者金融よりも厳しいと言われています。

銀行と消費者金融のカードローンでは適用される法律や指定情報機関が異なるほか、審査完了から融資されるまでの時間、審査内容に違いがあります。

銀行カードローンの審査基準が強化されるきっかけとなったのは、2016年の顧客の過剰借り入れによる「多重債務問題」です。

返済能力を超えた借り入れにより借金を抱える人が増えたことを受け、一般社団法人全国銀行協会は2017年3月16日に「銀行による消費者向け貸付けに係る申し合わせ」といった「宣伝広告の制限・審査態勢の整備」などの方針を発表し、すべての銀行で審査態勢が強化されました。

また、2018年1月から銀行カードローンの審査は「警視庁データベース照会」を行っています。

これは暴力団関係者への融資を阻止するために採用されましたが、照会には数日かかるため、結果、銀行カードローンの即日融資は不可能となりました。

つまり銀行カードローンは融資までに時間がかかるだけでなく、より審査を厳格に行うようになりました。

しかし、銀行カードローンは総量規制の対象外であり、金利も消費者金融より低いというメリットがあるため、総量規制対象外の借り入れを希望している方であれば、銀行カードローンを検討しましょう。

銀行カードローンと消費者金融カードローンの審査の違いは以下の通りです。